ウィリアムヒルでの税金について解説します。

- ウィリアムヒルではどんな時に税金がかかるか

- ウィリアムヒルでの税金計算方法

- 会社にバレずに確定申告をする方法

以上の内容です。

ウィリアムヒルを含むブックメーカーでは、50万円以上勝利した場合のみ税金を支払う必要があります。

ブックメーカーの確定申告は勤務先にバレずに行えますし、脱税はバレますので注意してください。

ブックメーカーでの詳しい確定申告手続きの方法については、関連記事で解説しています。

ウィリアムヒルの勝利金には税金がかかる

ウィリアムヒルで勝利したお金には税金がかかります。

ウィリアムヒルをはじめブックメーカーの勝利金は

- 一時所得

- 雑所得

- 事業所得

のいずれかに分類され、多くの場合は「一時所得」として支払います。

ウィリアムヒルでの税金は、日本国内における競馬や競艇などのギャンブルで発生する税金と計算は同じです。

ブックメーカーの収益は一時所得・雑所得となる場合が多い

| 税の種類 | 概要 |

|---|---|

| 一時所得 | 営利を目的とする継続的行為から生じた所得以外の所得 |

| 雑所得 | 利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得及び一時所得のいずれにも当たらない所得 |

| 事業所得 | 農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得 |

ウィリアムヒルを含むブックメーカーで発生する税金は、多くの場合で「一時所得」となります。

ブックメーカーを投資として利用し、年間数百万円継続的に稼いでいる場合では「雑所得」となる場合があります。

ブックメーカーで生計を立て、かつ税務署から事業として認められた場合は「事業所得」となります。

事業所得はほとんどの場合認められないため、ウィリアムヒルでの税金は「一時所得」または「雑所得」にて申告することになります。

50万円以下なら確定申告は不要

一時所得は50万円以下まで控除対象となるため、ウィリアムヒルでの勝利金は50万円以下なら税金の申告は不要です。

ウィリアムヒルの勝利金が50万円を超えた場合に確定申告について考えましょう。

雑所得は50万円の固定控除額ではありません。

本業の所得を含めた金額から控除額を計算し、それを上回る場合に税金を収める必要があります。

ただし雑所得では幅広く経費が認められるため計算が複雑ですから、税務署や税理士へ相談するのが良いでしょう。

勝利した時点で納税義務が発生する

ウィリアムヒルをはじめとしたブックメーカーでは、賭けに勝利した時点で税金が発生します。

勝利金を引き出したタイミングではないので、「銀行口座に入れたままにしておけば大丈夫」ということではありません。

ウィリアムヒルの税金計算方法

| 課税所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円~330万円以下 | 10% | 97,500円 |

| 330万円~650万円以下 | 20% | 427,500円 |

| 695万円~900万円以下 | 23% | 636,000円 |

| 900万円~1800万円以下 | 33% | 1,536,000円 |

| 1800万円~4000万円以下 | 40% | 2,796,000円 |

| 4000万円~ | 45% | 4,796,000円 |

確定申告の期間は1/1~12/31で、申告手続きは翌年2月16日~3月15日の間に行います。

一時所得の税金額は以上の計算式で算出します。

例えば「年収300万円の人が1年間で80万円獲得し、勝利時の掛け金(元金)が10万円であった場合」では

80万円(獲得金額)-10万円(勝利時の賭け金)-50万円(特別控除)=20万円(一時所得)

20万円(一時所得)×1/2=10万円(課税所得)

10万円(課税所得)×10%(所得300万円に対する税率)=1万円(税金額)

となり、税金として支払うのは1万円です。

一時所得の場合では利益が50万円以上の場合のみの収支が必要ですが、年末まで一時所得か雑所得かがわからない場合は、毎月収支をメモしておくことをおすすめします。

※ウィリアムヒルでは1年以上前の収支が閲覧できません。

エクセルやフリーの会計ソフトを利用しても良いですが、面倒な方はとりあえずウィリアムヒルの収支をスクショしておきましょう。

負けた掛け金は経費にならない

一時所得の申告では、負けた分の賭け金は経費に含まれません。

勝利するまでいくらベットしたとしても、あくまで経費となるのは勝利時に賭けた金額のみです。

雑所得の場合では過去に負けた分の賭け金も経費となるほか、ウィリアムヒルの利用に使用するパソコンやスマホ、通信費用も経費として認められます。

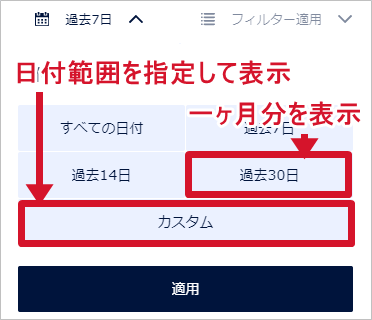

ウィリアムヒルでの収支確認方法

ウィリアムヒルへログインし、マイアカウントを選択します。

アカウント履歴を選択します。

収支を表示する範囲を選択します。

毎月のメモなら過去30日間でも良いですし、カスタムから範囲日付を指定して表示することもできます。

収支が表示されたら、メモまたはスクショを撮っておきましょう。

ウィリアムヒルでの確定申告

ウィリアムヒルの確定申告では以上の3点が必要です。

源泉徴収票は年末に勤務先から受け取るもので、破棄せず手元に残しておきましょう。

支払調書は「ウィリアムヒルでの収支確認方法」で解説した収支の内容をプリントアウトするか、エクセルなどに記載したもので構いません。

経費の領収書は一時所得の場合では、勝利した際の掛け金が確認できれば良いので、支払調書にてウィリアムヒルの収支内容をプリントしたもので併用可能です。

雑所得で申告する場合はウィリアムヒルの収支内容(過去の賭け金)に加え、パソコンやスマホ、通信費用などを会計計算したものが必要になります。

通信費用や端末購入時の領収書は無くさずに保管しておきましょう。

すべての書類が揃ったら、管轄の税務署またはe-Taxにて確定申告手続きを行います。

会社にバレずに申告できる

ウィリアムヒルでの収益や副業の収入がバレる原因は、住民税徴収票が勤務先の会社に届いてしまうことです。

確定申告書に「給与所得者がその他の所得にかかる住民税の徴収方法」という項目があるので、これを「普通徴収」にチェックしてください。

これにより住民税徴収票が自宅に届くため、勤務先の会社にバレることはありません。

ウィリアムヒルでの脱税はバレる?

ウィリアムヒルは入出金にエコペイズなどを利用しますが、日本で出金するには日本の銀行を通さなければいけません。

日本の銀行を通すため、多額の収入があれば必ずバレます。

脱税がバレると本来の税金額以上に追徴課税が課されるほか、悪質なケースでは逮捕される場合もあるほどです。

ウィリアムヒルで50万円以上の収益が出たら、しっかり確定申告を行いましょう。

。

ウィリアムヒルでの税金まとめ

ウィリアムヒルでは勝利金の額に応じて税金がかかります。

1年間にいくら勝利できるかは予想がつきませんから、定期的にウィリアムヒルの収支をスクショしておき、年末に計算して50万円以上である場合に確定申告をしましょう。

ウィリアムヒルの勝利金はほとんどの場合、一時所得で確定申告を行います。

税金の申告は1/1~12/31の間に50万円以上の利益があった場合に、翌年の2月16日~3月15日の期間内に税務署またはe-Taxにて行います。

現金を引き出すタイミングではなく、勝利金が発生した時点で納税義務が生じるので注意してください。

会社にバレずに確定申告をする場合は、必ず申告書類の「普通徴収」にチェックを入れておきましょう。

新規登録時にプロモコード「JP100」を入力で最大$100の100%入金ボーナスが貰えます。